美联储主席杰罗姆·鲍威尔上周五发出了异常明确的信息:降息将很快开始,并可能在可预见的未来持续下去。

市场的回应同样明确:降息利好所有资产类别,或许只有美元除外。

然而美中不足的是,交易员描绘的现实,即深度降息和经济足够强劲将会提振风险资产,与历史并不相符。

“如果你希望美联储启动一个激进的降息周期,请小心你的这种愿望,” 嘉信理财的首席投资策略师Liz Ann Sonders警告说。基准借贷成本大幅下降可能对股票和高风险债券非常糟糕。

Sonders指出,现代金融史上有14个完整的美联储政策周期。虽然市场在不同时期对降息的反应不同,但出现了一些明显的趋势。

主要结论是:当美联储快速降息时,市场表现会比逐步降息时更糟。“所以你实际上应该希望美联储像自动扶梯而不是升降电梯那样降息,” 她说。

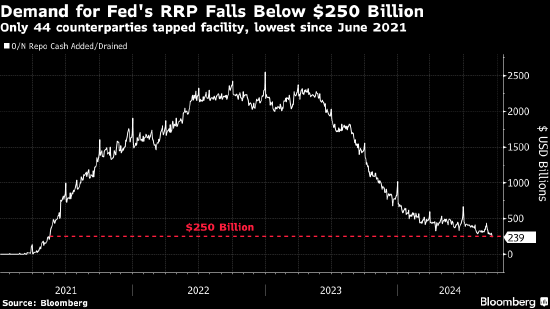

虽然市场普遍欢迎货币政策的转变,而且总体上似乎乐观,但他们也有一个明显的担忧,就是交易员们是在期待不切实际的情形。联邦基金利率期货目前体现出到明年底降息幅度超过200个基点,同时经济增长不会实质性下滑。通俗说就是市场既要又要。

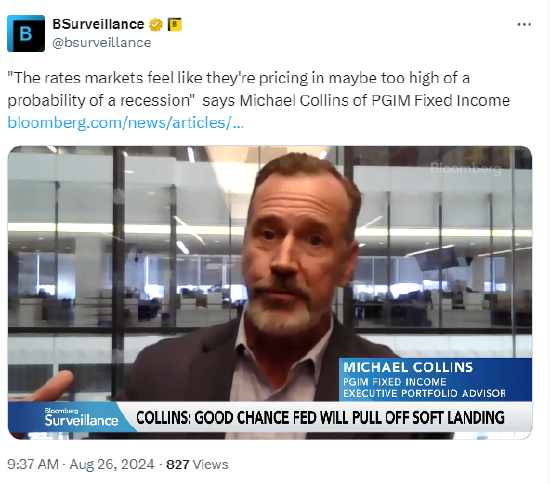

“感觉利率市场体现出太高的经济衰退可能性,” PGIM Fixed Income董事总经理Michael Collins表示。他说,信贷市场,可以说还有股票市场,“有点像吹着口哨走过墓地,假定经济会软着陆”,或者最多是轻微衰退。

Collins认为美国将能够避免经济大幅滑坡,因此债券市场消化了太多的降息预期。

Academy Securities的宏观策略负责人Peter Tchir也有类似的担忧。

“我认为我们已经有点过于想当然地认为降息肯定会利好股市,” Tchir说。“市场现在体现的是未来八次会议降息八次,除非数据非常糟糕,否则这种预期似乎过于乐观了,所以我认为风险资产有点容易受伤。”

他补充说,随着夏季接近尾声,而且本周交投清淡,市场眼下很容易受到一系列其他因素的影响。

“我们真的受到算法交易、量化基金、零日到期期权的摆布,还有越来越多的人在谈论对杠杆ETF再平衡,” 他说。 “因此市场现在有点草率了。”